Echter Fortschritt ist oft schwierig und muss hart erkämpft werden. Das liegt zum einen daran, dass einfache Probleme schon lange gelöst und nur noch die komplizierten Dinge übrig geblieben sind. Zum anderen ist es in vielen Fällen so, dass die Antwort auf eine Frage kein befriedigendes Endergebnis darstellt, sondern nur wieder darauf aufbauende, neue Fragen produziert.

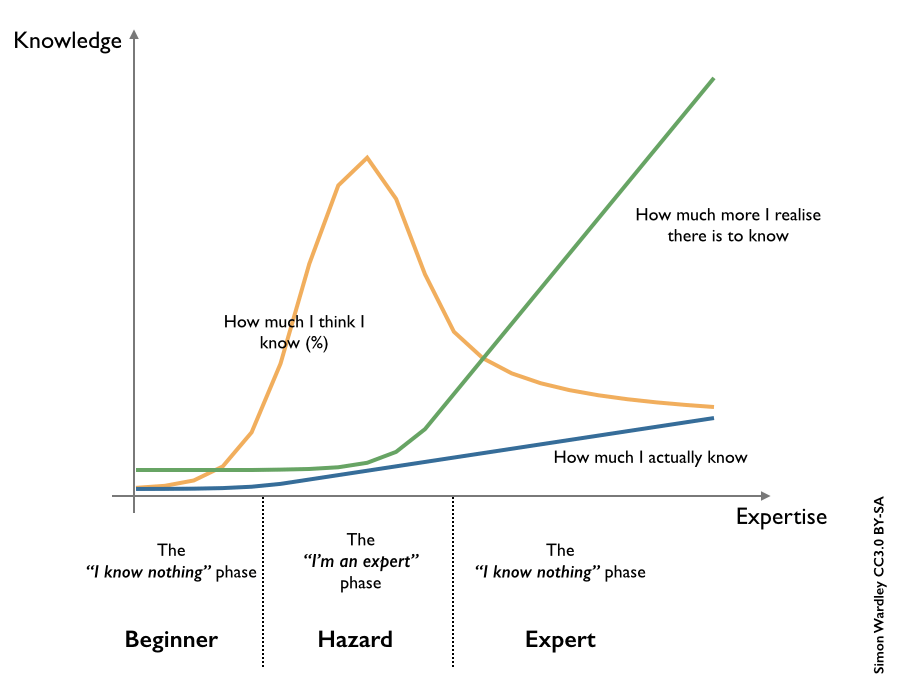

Das kann zu einem Paradoxon in der eigenen Wahrnehmung führen: Je mehr ich weiß, desto mehr erkenne ich, was ich alles nicht weiß – und wie viel mehr es da draußen noch gibt, was es herauszufinden gibt. Es ist gewissermaßen ein Luxusproblem, das sich erst auftut, wenn man ein echter Experte auf einem bestimmten Gebiet ist und erkennt, wie wenig von „Allem“ man in Wirklichkeit erst verstanden hat.

Das ist der Gegenentwurf zum klassischen Dunning-Kruger-Effekt. Dieser beschreibt, dass Menschen mit wenig Erfahrung in einem Fachgebiet nicht in der Lage sind, zu erkennen, dass sie eigentlich inkompetent sind. Deshalb überschätzen sie sich leicht. Echte Experten, die bereits erkannt haben, wie wenig sie eigentlich wissen, unterschätzen sich dagegen oft. [2]

Quelle: Wardley, S. (2008), Three Stages of Expertise, http://blog.gardeviance.org

Doch das ist noch nicht alles. Was die Finanzmärkte angeht, kommt etwas erschwerend hinzu, was ganz alltägliche Probleme wie etwa die angemessene Allokation im Portfolio betrifft: Die Dinge verändern sich ständig.

Das wiederum bedeutet, dass mit beweglichen Größen hantiert wird. Experten müssen regelmäßig verschiedene Dinge auf Basis von Erfahrung in Zusammenhang bringen und interpretieren. Trotzdem liegen richtig und falsch nahe beieinander, denn vieles hängt am Ende von einem entscheidenden Faktor ab, der sich mit Logik nicht immer erfassen lässt: Der Art und Weise, wie unzählige Markteilnehmer – rational oder irrational – auf bestimmte Ereignisse reagieren.

Es besteht also ein doppeltes Problem: Zum einen sind die Ereignisse selbst weitgehend unvorhersehbar, und zum anderen auch die Reaktionen darauf. Vor diesem Hintergrund ist es letztlich nur ehrlich, wenn auch erfahrene Marktteilnehmer zugeben:

„Ich weiß, dass ich nichts weiß...“

Man könnte nun behaupten, dass diese Perspektive nicht korrekt ist. Schließlich gibt es unzählige Analysten, die alle möglichen Wertpapiere fortlaufend anhand fundamentaler Daten und darauf basierter Erwartungen beurteilen. Das müsste doch echtes Wissen widerspiegeln.

Fundamentale Probleme

Und das stimmt. Diese Analysen führen dazu, dass die Märkte heute recht effizient sind. Dafür braucht es einen hohen Detailgrad an Informationen, der zeitnah verfügbar ist und fortlaufend auf den neuesten Stand gebracht wird. Mit anderen Worten: Es bestehen permanent hohe Informationskosten.

Doch selbst dann ist es unmöglich, alle Details zum Beispiel eines Unternehmens zu verstehen, um basierend darauf immer die beste Entscheidung zur jeweiligen Aktie zu treffen. Denn sowohl die Unternehmen selbst als auch ihr wirtschaftliches Umfeld verändern sich ständig. Das Bild wird also niemals perfekt aufgelöst sein, eine gewisse Unschärfe bleibt selbst bei der besten Momentaufnahme.

Algorithmische Vorteile

An dieser Stelle kommen algorithmische Modelle ins Spiel. Statt ins Detail zu gehen, werden Informationen hier meist auf der Metaebene als Kennzahlen für alle Werte des betrachteten Universums aggregiert, um eine grobe Vorauswahl zu treffen. Auf Basis historischer Zusammenhänge und entsprechender Chance/Risiko-Einschätzungen kann dann aus der Masse an Einzelwerten auf Knopfdruck ein Portfolio mit den besten Setups, also den höchsten statistischen Erfolgsaussichten, selektiert werden.

Viele der einzelnen Signale werden nicht funktionieren, doch das ist einkalkuliert. Es geht nur darum, einen kleinen Vorteil zu haben und diesen systematisch auszuspielen, bis dieser sich im Lauf der Zeit aus den unzähligen Trades herauskristallisiert.

An dieser Stelle schließt sich der zweite Teil der vorhin genannten Quant-Philosophie an:

...Und damit weiß ich schon eine ganze Menge.

Zu wissen, was man nicht weiß und alle Ressourcen auf den Teil der Daten zu fokussieren, aus denen sich ein Mehrwert generieren lässt, kann ein großer Vorteil sein. Auszublenden, womit sich ein großer Teil der Konkurrenz Tag für Tag herumschlägt. Und Alternativen zu suchen, mit denen sich das gleiche Ziel auf ganz anderem Weg erreichen lässt.

Fazit

Natürlich stimmt es nicht ganz, dass Quants davon ausgehen, nichts zu wissen. Von der Idee her trifft es diese Philosophie aber ganz gut. Statt hin und her zu argumentieren, wie einzelne Quartalszahlen auszulegen sind, werden Entscheidungen unabhängig davon auf der Meta-Ebene getroffen. Rein systematisch, mit einer großen Portion an Bescheidenheit und im Idealfall mit dem dazugehörigen emotionalen Abstand.

Nicht selten wissen Systemhändler, die Long oder Short in einer Aktie gehen, überhaupt nicht, in welchem Geschäft das Unternehmen tätig ist, und vielleicht haben sie dessen Namen noch nie zuvor gehört. Meist spielt es ohnehin keine Rolle. Was aber eine Rolle spielt, sind strukturierte Programmierungen, saubere Backtests und schnelle Algorithmen. Und auf diesen Gebieten würde ein guter Quant wohl niemals sagen: „Ich weiß, dass ich nichts weiß.“